<-前の「退職給付債務の計算方法②~数理計算上の差異~」はこちら

問1(計算問題:退職給付費用と引当金)

以下の資料に基づき、当期の退職給付費用、および当期末における退職給付引当金(個別財務諸表上の金額)を算定しなさい。なお、計算上、割り切れない場合は円未満を四捨五入すること。

[資料]

- 期首退職給付債務:45,000円

- 期首年金資産:15,000円

- 当期の勤務費用:4,000円

- 退職給付債務の算定に用いる割引率:2.5%

- 長期期待運用収益率:3.0%

- 年金基⾦への拠出額(期末):1,500円

- 期末年金資産の実績値は15,800円であった(実際運用収益率:4.0%)。

- 数理計算上の差異は発生年度から10年で定額法により償却する。前期以前の差異はない。

問2(仕訳問題:退職給付費用の計上)

問1の計算結果に基づき、当期に計上すべき退職給付費用に関する仕訳を完成させなさい。

問3(選択肢問題:連結会計上の処理)

日本の会計基準における、退職給付会計の連結上の処理に関する記述として、最も適切なものを選びなさい。

A. 連結上は退職給付引当金は用いられず、未認識数理計算上の差異は引き続きオフバランスとして処理される。

B. 連結上は、未認識数理計算上の差異は純資産の部に『退職給付に係る調整累計額』としてオンバランスされ、その全額が税効果会計の適用対象となる。

C. 連結上の退職給付に係る負債は、個別上の退職給付引当金に、未認識過去勤務費用を合算して求められる。

D. 連結上、年金資産が退職給付債務を上回る場合の表示科目は、個別上と同様に『前払年金費用』である。

問4(計算問題:連結上の負債)

以下の資料に基づき、当期末における連結貸借対照表に計上される『退職給付に係る負債』の金額を算定しなさい。

[資料]

- 当期末退職給付債務:90,000円

- 当期末年金資産:40,000円

- 当期末時点の未償却数理計算上の不利差異(借方差異)残高:5,000円

- 当期末時点の未償却過去勤務費用(不利差異)残高:2,000円

問5(計算問題:連結上の調整累計額)

以下の資料に基づき、当期末における連結貸借対照表の純資産の部に計上される『退職給付に係る調整累計額』(税効果会計考慮前)の金額を算定しなさい。

[資料]

- 当期末退職給付債務:120,000円

- 当期末年金資産:80,000円

- 当期末時点の個別上の退職給付引当金残高:45,000円

- 当期末時点の未償却数理計算上の有利差異(貸方差異)残高:5,000円

- 当期末時点の未償却過去勤務費用(不利差異)残高:10,000円

問1 解答

- 当期の退職給付費用:4,660円

- 当期末における退職給付引当金:33,160円

問2 解答

当期に計上すべき退職給付費用に関する仕訳(単位:円)

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

|---|---|---|---|

| 退職給付費用 | 4,660 | 退職給付引当金 | 4,660 |

問3 解答

- 連結上は、未認識数理計算上の差異は純資産の部に『退職給付に係る調整累計額』としてオンバランスされ、その全額が税効果会計の適用対象となる。

問4 解答

『退職給付に係る負債』:50,000円

問5 解答

『退職給付に係る調整累計額』(税効果会計考慮前):△5,000円

退職給付会計:個別計算と連結処理の完全理解

退職給付会計の計算の仕組みと、個別財務諸表作成時と連結財務諸表作成時で処理がどのように異なるのかを解説します。

1.退職給付会計の基本的な計算構造

退職給付会計の計算問題は、基本的に**「退職給付債務(DBO)」と「年金資産(PA)」の期中増減を把握し、その差額として「退職給付引当金(または負債)」**を算定することから始まります。

1−1.退職給付費用の算定

企業が当期に負担すべき退職給付の費用(退職給付費用)は、次の算式によって求められます。この算式で算定した金額が、損益計算書(P/L)に計上され、同時に『退職給付引当金』を増減させます。

$$ \text{退職給付費用} = (\text{S})\text{勤務費用} + (\text{I})\text{利息費用} – (\text{R})\text{期待運用収益} \pm \text{数理計算上の差異等の償却額} \quad $$

- 勤務費用(S): 従業員が当期に労働を提供したことによって発生した退職給付債務の増加額です。

- 利息費用(I): 期首の退職給付債務に対して、割引率を乗じて計算されます。時間経過による債務の増加分を費用として認識します。

- \(\text{利息費用} = \text{期首退職給付債務} \times \text{割引率}\)

- 期待運用収益(R): 期首の年金資産に対して、長期期待運用収益率を乗じて計算されます。年金資産の運用によって得られる期待収益を費用から控除します。

- \(\text{期待運用収益} = \text{期首年金資産} \times \text{長期期待運用収益率}\)

1−2.数理計算上の差異の処理

数理計算上の差異(将来の予測値と実績値の差)が発生した場合、個別財務諸表上は、原則として発生年度から(または翌年度から)一定の年数で償却(費用化)します。この償却額が、上記の退職給付費用算定に含まれます。

数理計算上の差異の有利・不利は以下の基準で判断されます。

- 年金資産の差異: 実際運用収益が期待運用収益を上回った場合、または実績値が期待値より大きい場合は有利差異(貸方差異)です。

- 退職給付債務の差異: 実際の債務が予測値より少なかった場合は有利差異、多かった場合は不利差異(借方差異)です。

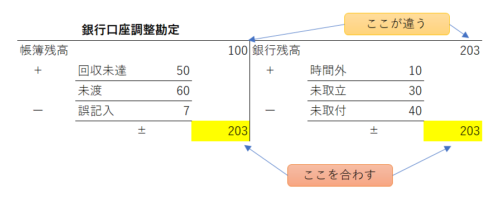

2.下書き(ワークシート)の活用

退職給付会計の計算問題を解く際には、退職給付債務と年金資産の増減要因を整理するための下書き(T勘定や図)を作成することが非常に有効です。

特に資料が多くなると、掛金拠出や年金支払いなど、複数の要因が絡むため、退職給付費用の算定に用いる項目には目印(☆印など)をつけておくと、集計漏れを防げます。

期末の退職給付引当金は、期末の退職給付債務から期末の年金資産を差し引いて求めます。

$$ \text{退職給付引当金} = \text{退職給付債務} – \text{年金資産} \quad $$

もし年金資産が退職給付債務を上回る(債務超過でない)場合、個別上は『前払年金費用』として処理されます。

3.個別と連結における退職給付会計の決定的な違い

連結財務諸表を作成する際、退職給付会計の扱いは個別財務諸表作成時と大きく異なります。これは、連結上では包括利益の表示が求められることに関係しています。

3−1.未認識項目の取り扱い

- 個別財務諸表上: 「数理計算上の差異」や「過去勤務費用」のうち、未だ償却されていない部分(未認識部分)は、オフバランス(財務諸表に計上されない)として扱われます。

- 連結財務諸表上: これらの未認識項目は、発生した時点で即座にオンバランス(財務諸表に計上される)されます。

連結上認識されたこれらの項目は、貸借対照表(B/S)の純資産の部にある「その他の包括利益累計額」の一部として表示され、表示科目は**『退職給付に係る調整累計額』**となります。

3−2.表示科目の変更

連結財務諸表では、個別上の勘定科目が変更されます。

| 項目 | 個別財務諸表上の科目 | 連結財務諸表上の科目 |

|---|---|---|

| 負債側 | 『退職給付引当金』 | 『退職給付に係る負債』 |

| 資産側 | 『前払年金費用』 | 『退職給付に係る資産』 |

| 未認識項目 | オフバランス | 『退職給付に係る調整累計額』 (純資産の部) |

連結上の『退職給付に係る負債』は、未認識項目を含め、退職給付債務(すべて認識)から年金資産を差し引いた金額となります。

3−3.税効果会計の適用

連結上認識される『退職給付に係る調整累計額』は、税効果会計の適用対象となります。この項目はP/Lを経由せず直接純資産の部に計上されるため、『法人税等調整額』は使わずに税効果の会計処理を行います。

問題解説

問1 解説

この問題は、個別財務諸表における退職給付費用の計算と、期末引当金の算定手順を確認するものです。まず、退職給付費用を構成する各要素を算定し、その後にDBO(退職給付債務)とPA(年金資産)の期末残高を求めます。

1. 利息費用 (I) の算定: 期首退職給付債務45,000円に割引率2.5%を乗じます。

\(I = 45,000 \times 0.025 = 1,125 \text{円}\)2. 期待運用収益 (R) の算定: 期首年金資産15,000円に長期期待運用収益率3.0%を乗じます。

\(R = 15,000 \times 0.030 = 450 \text{円}\)3. 当期発生の数理計算上の差異の算定: 年金資産の実際運用収益を計算し、期待運用収益との差額を求めます。実績値(15,800円)から期待値を差し引く方法もありますが、今回は実績値から逆算します。 実際運用収益:\(15,000 \times 0.040 = 600 \text{円}\) 当期差異:\(\text{実際運用収益} 600 \text{円} – \text{期待運用収益} 450 \text{円} = 150 \text{円}\) 実際収益の方が期待収益より大きいので、有利差異(貸方差異)となります。

4. 差異の償却額の算定: 当期発生した有利差異150円を、発生年度から10年で定額償却します。

\(\text{償却額} = 150 \text{円} \div 10 \text{年} = 15 \text{円}\)5. 退職給付費用 (P/L計上額) の算定: \(\text{退職給付費用} = S + I – R – \text{償却額}\) (有利差異は費用のマイナス)

\(4,000 \text{円} + 1,125 \text{円} – 450 \text{円} – 15 \text{円} = 4,660 \text{円}\)6. 期末退職給付引当金(DBO – PA)の算定: 退職給付引当金は、退職給付債務と年金資産の差額で計算します。

- 期末 DBO: 期首 DBO 45,000 + 勤務費用 4,000 + 利息費用 1,125 = 50,125円。

- 期末 PA: 期首 PA 15,000 + 期待運用収益 450 + 拠出額 1,500 + 差異償却額 15 = 16,965円。

- 注: 個別会計における引当金算定時には、未認識差異の期末残高をDBO/PAに含める必要はないため、上記PAの計算では未認識差異(150円 – 15円 = 135円)は考慮しません。

- 期末 引当金: 50,125円 – 16,965円 = 33,160円。

問2 解説

問1で計算した退職給付費用4,660円を計上する仕訳を行います。退職給付費用は、損益計算書(P/L)上の費用項目であり、その相手科目は原則として負債項目である『退職給付引当金』となります。

仕訳の構造は、「(借方)退職給付費用 XXX / (貸方)退職給付引当金 XXX」です。

この仕訳は、勤務費用の発生(債務増)、利息費用の発生(債務増)、期待運用収益(資産増)、および数理計算上の差異の償却(費用の調整)といった、当期に損益として認識すべき項目を一括して処理することを意味します。

借方の『退職給付費用』は、費用の増加(P/Lへ計上)を示し、貸方の『退職給付引当金』は、負債の増加(B/Sへ計上)を示します。この結果、当期の引当金残高が変動することになります。この問題では、年金基⾦への拠出額は、年金資産の増加として別途処理されるため、この仕訳には含まれません。また、年金資産の実際運用収益と期待運用収益の差額135円(未償却部分)は、個別上は未認識としてオフバランスされるため、この仕訳に含まれるのは償却額の15円のみです。

したがって、仕訳の金額は問1で算定した退職給付費用4,660円となります。

問3 解説

この問題は、退職給付会計における個別財務諸表と連結財務諸表間の根本的な違い、特に未認識項目の扱いに焦点を当てています。

個別上、数理計算上の差異や過去勤務費用は、償却されるまでは**オフバランス(未認識)**として処理されます。これは、短期的な損益の変動を緩和する目的があります。

これに対し、連結上は、国際的な会計基準との整合性や包括利益の表示の観点から、これらの項目は発生と同時に**オンバランス(認識)**されます。

- 未認識項目(数理計算上の差異、過去勤務費用)は、B/S純資産の部の**「その他の包括利益累計額」に含められ、『退職給付に係る調整累計額』**という科目で表示されます。

- また、この『退職給付に係る調整累計額』は、会計上の項目として認識されるため、税効果会計の適用対象となります。

選択肢を確認すると、

- 誤り。未認識差異は連結上はオンバランスされます。

- 正しい。未認識差異は『調整累計額』としてオンバランスされ、税効果会計が適用されます。

- 誤り。連結上の『退職給付に係る負債』は、期末の退職給付債務(すべて認識)から期末の年金資産を差し引いた金額であり、個別上の引当金に未認識項目を足し合わせるという単純な構造ではありません。

- 誤り。年金資産が上回る場合、連結上は**『退職給付に係る資産』**として表示されます。

したがって、最も適切な記述は2です。

問4 解説

連結財務諸表においては、退職給付債務(DBO)と年金資産(PA)の差額がそのまま負債として計上されます。これは、個別上オフバランスされていた未認識項目(数理計算上の差異や過去勤務費用)が、連結上ではすべてオンバランス(認識)されるためです。

連結上の負債の名称は『退職給付に係る負債』です。

『退職給付に係る負債』の算定:

\(\text{退職給付に係る負債} = \text{当期末退職給付債務} – \text{当期末年金資産}\)- 当期末退職給付債務:90,000円

- 当期末年金資産:40,000円

この結果、連結上計上される『退職給付に係る負債』は50,000円となります。

この算定において、未償却の数理計算上の差異や過去勤務費用の残高(5,000円と2,000円)は、すでにDBOまたはPAの期末残高の算出過程で織り込まれています(あるいは、差異を完全に認識した場合のDBO/PAが示されていると解釈します)。連結上は、これらの未認識差異も認識されるため、DBOとPAの純額が負債(または資産)となります。

なお、未認識差異(5,000円 + 2,000円 = 7,000円)は、負債(DBO – PA)とは別に、純資産の部に『退職給付に係る調整累計額』として計上されることになります。

問5 解説

この問題は、連結会計で純資産の部に計上される『退職給付に係る調整累計額』を算定するものです。

『退職給付に係る調整累計額』は、個別財務諸表において未認識としてオフバランスされていた項目(数理計算上の差異および過去勤務費用)の未償却残高を、連結上で認識するために設定される科目です。

したがって、当期末時点の未償却の数理計算上の差異と、未償却の過去勤務費用を合算すれば、税効果会計適用前の調整累計額が求められます。

差異の性質の確認:

- 数理計算上の有利差異: 5,000円(貸方差異 / 利益が増える方向)

- 過去勤務費用(不利差異): 10,000円(借方差異 / 利益が減る方向)

有利差異(利益増加要因)は調整累計額をプラスし、不利差異(利益減少要因)は調整累計額をマイナスします。

$$ \text{調整累計額} = (\text{有利差異}) – (\text{不利差異}) $$

\(\text{調整累計額} = 5,000 \text{円} – 10,000 \text{円} = \Delta 5,000 \text{円}\)『退職給付に係る調整累計額』は△5,000円(マイナス5,000円)となります。連結貸借対照表の純資産の部においては、このマイナス(△)表記で計上されます。

なお、資料にある当期末のDBO(120,000円)とPA(80,000円)の差額は40,000円であり、これが連結上の『退職給付に係る負債』の金額となります。個別上の引当金残高45,000円は、この連結上の負債との差額(5,000円)が調整累計額(△5,000円)に対応していることを間接的に示しています。

【まとめ】

ポイント1:退職給付費用の計算式 (S+I-R) 退職給付費用は「勤務費用(S)+利息費用(I)−期待運用収益(R)± 数理計算上の差異等の償却額」で算定されます。期首残高と割引率/期待運用収益率を用いて、IとRを正確に算定することが重要です。

ポイント2:個別会計と連結会計における未認識項目の違い 個別会計では数理計算上の差異や過去勤務費用は償却されるまで**未認識(オフバランス)として扱われます。一方、連結会計ではこれらの項目は発生時に直ちに認識(オンバランス)**されます。

ポイント3:連結上の表示科目 連結会計では表示科目が変わり、個別上の『退職給付引当金』は**『退職給付に係る負債』へ、未認識項目は純資産の部で『退職給付に係る調整累計額』**として表示されます。

ポイント4:利息費用と期待運用収益の算定基準 利息費用および期待運用収益は、期首時点の退職給付債務または年金資産(未認識の部分まで含めた金額)に基づいて算定されます。特に期首時点で未認識差異があるケースでは、その全額(認識部分+未認識部分)を基準とします。

ポイント5:差異の有利・不利の判定 数理計算上の差異の有利・不利を正確に判断します。年金資産の実際運用収益が期待を上回れば有利差異(資産が増える)、退職給付債務が予測より少なければ有利差異(負債が減る)です。

その他の問題は「修繕引当金の仕訳~誤謬の訂正も含めて~」、「売上割戻引当金の計上の仕訳」、「返品調整引当金の仕訳、返品時の処理」、「退職給付債務(退職給付引当金)の計算方法①」、「賞与引当金の計上、取り崩し時の仕訳」など。

理論問題は「企業会計原則」