今回の学習内容

- 為替予約の目的と為替変動リスク回避の仕組み

- 独立処理と振当処理の違いおよび各会計処理の方法

- 振当処理における直々差額と直先差額の計算・仕訳の手順

- 直先差額の期間配分の方法と計算プロセス

- 振当処理の経過勘定(前払費用・前受収益)における再振替仕訳不要の特例とワンイヤー・ルールの適用

前提条件: 当社の決算日はX1年3月31日であり、為替予約の会計処理は振当処理を適用している。外貨建取引においてワンイヤー・ルールを適用する場合、決済日が翌期末を超えているか否かで判断する。

問1 (仕訳問題)

X1年2月1日に商品1,000ドルを販売し、代金はX1年5月31日に受け取る予定の売掛金とした。X1年3月1日に当該売掛金に対して為替予約を締結した。為替予約日の仕訳を答えなさい。

為替レートに関する資料

| 日付 | 直物レート | 先物レート |

|---|---|---|

| X1年2月1日(取引日) | 108円/ドル | 110円/ドル |

| X1年3月1日(予約日) | 110円/ドル | 113円/ドル |

問2 (計算問題)

問1の取引について、X1年3月31日の決算日において計上すべき**為替差損益(振当処理による期間配分額)**を計算しなさい。

問3 (仕訳問題)

X1年12月1日に商品1,000ドルを掛けで仕入れ、代金はX2年12月31日に支払う予定の買掛金とした。X2年2月1日に当該買掛金について為替予約を締結した。この予約は決済日までの期間が長期にわたるため、直先差額は長期経過勘定で処理することとする。X2年2月1日の為替予約日の仕訳を答えなさい。

為替レートに関する資料

| 日付 | 直物レート | 先物レート |

|---|---|---|

| X1年12月1日(取引日) | 105円/ドル | 107円/ドル |

| X2年2月1日(予約日) | 106円/ドル | 109円/ドル |

*注:直先差額を計算する際、解答金額が割り切れない場合は、円未満を四捨五入しなさい。

問4 (選択肢問題)

為替予約の会計処理において「振当処理」を採用した場合、外貨建金銭債権債務の円貨額が確定する時点として正しいものを選びなさい。

ア. 外貨建取引が発生した日(直物レートで換算)

イ. 決算日(決算日の直物レートで換算)

ウ. 為替予約を締結した日(予約日の先物レートで換算)

エ. 決済日(決済日の直物レートで換算)

問5 (記述問題:概念理解)

「独立処理」と「振当処理」を比較した場合、振当処理の特徴の一つである『前払費用』または『前受収益』の会計処理に関する記述として、最も適切なものを選びなさい。

ア. 振当処理におけるこれらの勘定科目は、通常の経過勘定と同様に、翌期首に必ず再振替仕訳が行われる。

イ. 振当処理におけるこれらの勘定科目は、通常の経過勘定と異なり、翌期首に再振替仕訳を行わない。

ウ. 振当処理における『前払費用』は長期分類されるが、『前受収益』は長期分類されない。

エ. 独立処理ではこれらの経過勘定が発生するが、振当処理では発生しない。

問1 解答

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 売掛金 | 5,000 | 為替差損益 | 2,000 |

| 前受収益 | 3,000 |

問2 解答

1,000円

$$ \text{計算式}: 1,000ドル \times (113円/\text{ドル} – 110円/\text{ドル}) \times \frac{1カ月}{3カ月} = 1,000円 $$

問3 解答

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 為替差損益 | 1,000 | 買掛金 | 4,000 |

| 長期前払費用 | 3,000 |

問4 解答

ウ. 為替予約を締結した日(予約日の先物レートで換算)

問5 解答

イ. 振当処理におけるこれらの勘定科目は、通常の経過勘定と異なり、翌期首に再振替仕訳を行わない。

為替予約の会計処理:外貨建取引のリスク回避と評価方法

1-1. 為替レートの変動リスクと為替予約の役割

簿記2級で学習されたように、国際的な取引、すなわち外貨建取引には、輸出入などの「外貨建取引」とその後の「決済取引」があります。

外貨建取引自体は企業の主たる営業活動であり、本来ここで利益が生み出されるべきものです。しかし、外貨建の債権(売掛金など)や債務(買掛金など)を保有している間に為替レートが変動すると、その後の決済時に予期せぬ為替差損益が発生し、企業の経営利益が不安定になってしまいます。

この不安定な為替変動リスクを回避し、利益を安定させるために行われる取引が「為替予約」です。為替予約とは、将来の一定の日に、一定の為替レート(先物為替レート)で外国通貨の売買を行う契約をいいます。これにより、決済時の為替レートがどれだけ変動しても、予約したレート(円貨額)で決済されることが確定するため、リスクが回避されます。

なお、為替予約は、為替レートの変動により価値が増減するデリバティブ取引の一種です。通常、銀行などの金融機関と締結されます。

1-2. 為替予約の会計処理の原則と容認処理

為替予約の会計処理には、原則的な処理と容認処理の2種類があります。

- 独立処理(原則)

- 振当処理(容認)

**原則的な処理である「独立処理」**を一旦採用した場合、特例的な容認処理である「振当処理」に変更することは認められません。

1-3. 独立処理による会計処理(原則処理)

独立処理とは、為替予約を主たる外貨建取引とは区別し、独立したデリバティブ取引として処理する方法です。

この処理においては、外貨建取引(例:買掛金)と為替予約(デリバティブ)は、それぞれ原則通りに会計処理されます。

<具体的な処理のイメージ> 為替予約(デリバティブ)は、B/S上、有価証券と同様のイメージで会計処理されます。

- 為替予約の認識日: 通常、予約を締結した時点では認識すべき金額がゼロのため「仕訳なし」となります。

- 決算日:

- 外貨建金銭債権債務の評価: 原則通り、決算日の直物レートで換算し、為替差損益を計上します。

- 為替予約の時価評価: 為替予約をデリバティブとして時価評価します。この際、将来の予測レートである先物レートを用いて換算し、為替予約勘定と為替差損益を計上します。

- 期首: 決算日に行った為替予約の時価評価による仕訳は、翌期首に振り戻し仕訳を行います(その他有価証券と同様のイメージです)。

独立処理では、為替予約は金融派生商品として扱われ、外貨建取引や決済取引とは別に会計処理される点が特徴です。

1-4. 振当処理による会計処理(容認処理)

振当処理は、デリバティブ会計処理が整備される遥か以前から広く普及してきた会計慣行であり、継続適用を条件に認められている特例的な容認処理です。実務上、この処理を採用している会社が多いことから、試験での出題可能性も高くなっています。

振当処理では、為替予約を締結した時点で、外貨建金銭債権債務の評価を、為替予約によって確定した円貨額で固定します(以後、評価額を動かしません)。

為替予約の締結により発生した差額は、「直々差額」と「直先差額」に分解され、処理されます。

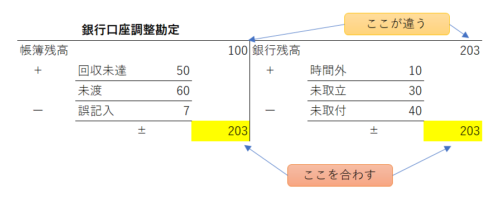

1-4-1. 直々差額の処理

直々差額とは、外貨建取引日(直物レート)から為替予約日(直物レート)までの直物為替相場の変動によって生じた差額を指します。

この差額は、為替予約日(あるいはその日を含む期間)の損益として認識され、「為替差損益」として処理されます。

$$ \text{直々差額} = \text{外貨額} \times (\text{予約日の直物レート} – \text{取引日の直物レート}) $$

1-4-2. 直先差額の処理と期間配分

直先差額とは、為替予約日で固定された確定額(先物レート)と予約日の直物レートとの間に生じた差額の残額を指します。

この直先差額は、外貨建金銭債権債務の発生から決済までの期間にわたって期間配分されます。期間配分を適切に行うため、直先差額は、資産科目の「前払費用」(支払いの予約など、差額が借方に生じる場合)または負債科目の「前受収益」(受取の予約など、差額が貸方に生じる場合)として計上されます。

$$ \text{直先差額} = \text{外貨額} \times (\text{予約日の先物レート} – \text{予約日の直物レート}) $$

1-4-3. 振当処理における経過勘定の特例

振当処理で発生する「前払費用」や「前受収益」は、通常の経過勘定とは異なる特別な勘定です。

最大の注意点は、これらの経過勘定については、翌期首に再振替仕訳を行わないことです。

また、通常の経過勘定では「前受収益」「未払費用」「未収収益」には長期短期の分類はありませんが、振当処理においては、「前払費用」だけでなく「前受収益」についてもワンイヤー・ルールが適用され、「長期前払費用」や「長期前受収益」が計上される点も特徴です。

問題解説

問1 問題解説

本問は、売掛金(債権)に対する為替予約の締結に伴う、振当処理における為替予約日の仕訳に関する問題です。振当処理では、為替予約を締結した日において、外貨建金銭債権債務の円貨額を先物レートで確定させ、発生した差額を「直々差額」と「直先差額」に分けて処理します。

【計算過程】

直々差額の計算(為替差損益):取引日(108円)から予約日(110円)までの直物レートの変動による差額を計算します。

直々差額 = 1,000 × (110 – 108) = 2,000 円

売掛金(資産)が増加するため、これは利益(貸方)となります。したがって、「為替差損益(貸方)」2,000円として認識します。

直先差額の計算(期間配分対象):予約日の直物レート(110円)と、確定させるレートである先物レート(113円)との差額を計算します。

直先差額 = 1,000 × (113 – 110) = 3,000 円

この差額は決済日までの期間にわたって配分されます。債権(売掛金)に関連し、この差額は将来の収益の増加要因となるため、「前受収益」(貸方)3,000円として計上します。

売掛金の増額修正:外貨建金銭債権債務(売掛金)は、為替予約で確定した先物レート(113円/ドル)で評価されます。

取引日評価額 = 1,000 × 108 = 108,000 円

予約日確定額 = 1,000 × 113 = 113,000 円

増額分 = 113,000 – 108,000 = 5,000 円

(= 直々差額2,000円+直先差額3,000円)

したがって、売掛金(借方)5,000円を計上します。

【仕訳構成】

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 売掛金 | 5,000 | 為替差損益(直々差額) | 2,000 |

| 前受収益(直先差額) | 3,000 |

問2 問題解説

本問は、問1で計上した直先差額の期間配分に関する計算問題です。振当処理では、直先差額を取引の全期間にわたって損益として配分する必要があります。

【前提期間の把握】 外貨建取引日:X1年2月1日 為替予約日:X1年3月1日 決済日:X1年5月31日 決算日:X1年3月31日

【計算過程】

- 直先差額の総額の確認: 問1の計算より、直先差額は3,000円です。

- 期間の特定: 直先差額は、為替予約日(X1年3月1日)から決済日(X1年5月31日)までの全期間で配分されます。 全期間(分母):X1年3月、4月、5月の3カ月です。

- 当期(X1年3月31日決算)に属する期間の特定: 当期に属するのは、予約日であるX1年3月1日からX1年3月31日までの1カ月です。

- 期間配分額の計算:総額3,000円を3カ月で割り、当期分の1カ月を乗じます。

当期に配分する為替差損益 = 3,000 × 1/3 = 1,000 円

(なお、問1で計上した前受収益(貸方)を、当期に属する収益として振り替えるため、仕訳は (借)前受収益 1,000 / (貸)為替差損益 1,000 となります。)

問3 問題解説

本問は、長期の買掛金(債務)に対する為替予約の締結(振当処理)に関する仕訳問題であり、長期の経過勘定(長期前払費用)の発生がポイントです。

【前提期間の確認】 取引日:X1年12月1日 予約日:X2年2月1日 決済日:X2年12月31日(翌期末を超えているため長期) 決算日:X2年3月31日

【計算過程】

直々差額の計算(為替差損益):取引日(105円)から予約日(106円)までの直物レートの変動による差額です。

直々差額 = 1,000 × (106 – 105) = 1,000 円

買掛金(負債)が増加するため、これは費用(借方)となります。したがって、「為替差損益(借方)」1,000円として認識します。

直先差額の計算(期間配分対象):予約日の直物レート(106円)と、確定させる先物レート(109円)との差額です。

直先差額 = 1,000 × (109 – 106) = 3,000 円

この取引は決済までの期間が長いため、この差額は「長期前払費用」(借方)として計上します。

買掛金の増額修正:買掛金は先物レート(109円/ドル)で確定します。

取引日評価額 = 1,000 × 105 = 105,000 円

予約日確定額 = 1,000 × 109 = 109,000 円

増額分 = 109,000 – 105,000 = 4,000 円

(または、直々差額1,000円+直先差額3,000円=4,000円)

したがって、買掛金(貸方)4,000円を計上します。

【仕訳構成】

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 為替差損益(直々差額) | 1,000 | 買掛金 | 4,000 |

| 長期前払費用(直先差額) | 3,000 |

問4 問題解説

この問題は、振当処理の核となる評価方法を問うものです。振当処理では、「為替予約で確定した額(円)で外貨建取引や外貨建金銭債権債務を評価」する点が最大のポイントです。

この「確定した額」とは、為替予約を締結した日に将来の決済レートとして固定した先物為替レートを用いて換算した円貨額を指します。

したがって、外貨建金銭債務の円貨額が確定するのは、**ウ. 為替予約を締結した日(予約日の先物レートで換算)**となります。この確定された額は、その後の決算日や決済日において原則として動きません。

独立処理の場合、決算日には直物レートで評価替えが行われるため、振当処理のこの特徴は非常に重要です。

問5 問題解説

この問題は、振当処理における経過勘定(前払費用、前受収益)が持つ、特例的な性質の理解を問うものです。

振当処理は、古くから存在する会計慣行に基づく容認処理であり、デリバティブとしての原則処理(独立処理)とは異なる特例が適用されます。

特に、直先差額の期間配分のために用いられる『前払費用』や『前受収益』は、「純粋な経過勘定ではない」とされており、再振替仕訳を行いません。これは、原則処理である独立処理において、期首にデリバティブの時価評価額の振戻仕訳を行うのとは対照的です。

また、通常の経過勘定では『前受収益』に長期分類はありませんが、振当処理では『前受収益』についても長期分類(長期前受収益)が計上されます。

この特例を正しく記述しているのは、イ. 振当処理におけるこれらの勘定科目は、通常の経過勘定と異なり、翌期首に再振替仕訳を行わない。 です。

まとめ

| ポイント | 内容 |

|---|---|

| ポイント1:為替予約の目的 | 外貨建取引における決済時の為替レート変動リスク(為替差損益の不安定さ)を回避し、利益を安定させるために行われます。 |

| ポイント2:会計処理の方法 | 原則的な「独立処理」と、継続適用を条件に認められる「振当処理」(容認処理)の2種類があります。実務上・試験上は振当処理が多く見られます。 |

| ポイント3:独立処理の考え方 | 為替予約をデリバティブ(金融派生商品)として扱い、主たる外貨建取引とは独立して時価評価などの処理を行います。期首には、デリバティブの時価評価額に対する再振替仕訳が必要です。 |

| ポイント4:振当処理の考え方 | 為替予約を締結した時点で、外貨建金銭債権債務の円貨額を先物レートで確定させます。発生した差額(直先差額)は、期間にわたり損益として配分されます。 |

| ポイント5:振当処理の経過勘定 | 直先差額の期間配分のために「前払費用」または「前受収益」が使用されますが、これらは通常の経過勘定と異なり、再振替仕訳は行いません。また、両勘定ともに長期分類(長期前払費用/長期前受収益)が発生する可能性があります。 |

その他の問題は、「時価を把握することが困難な有価証券の評価、仕訳方法」、「有価証券の取引の基本~取得と売却~」、「外貨建取引の基本~」、「外貨建て有価証券の仕訳」、「在外支店会計」など。

理論問題は「理論問題-外貨建取引等会計処理基準-1」